Qu’est-ce que le risque lié à la séquence des rendements au décaissement?

Il est souvent dit aux investisseurs de diversifier leur portefeuille en fonction de leur tolérance au risque et de s’y tenir, quelles que soient les conditions du marché, et ce, jusqu’à ce que leur situation personnelle change ou qu’un événement majeur survienne dans leur vie. Quoique ce principe demeure vrai, générer un rendement élevé lorsque vous êtes un investisseur entamant sa retraite est important, mais n’est qu’un des facteurs qui influent au bout du compte sur la durée de votre épargne. Un autre facteur important est la séquence de ces rendements. Autrement dit, les retraits périodiques réduisent la valeur d’un portefeuille, et c’est précisément sur cette valeur que reposent vos rendements futurs. Si vous enregistrez des rendements négatifs dès le départ, vous risquez d’épuiser vos économies beaucoup plus rapidement que si votre portefeuille avait atteint des rendements positifs au début.

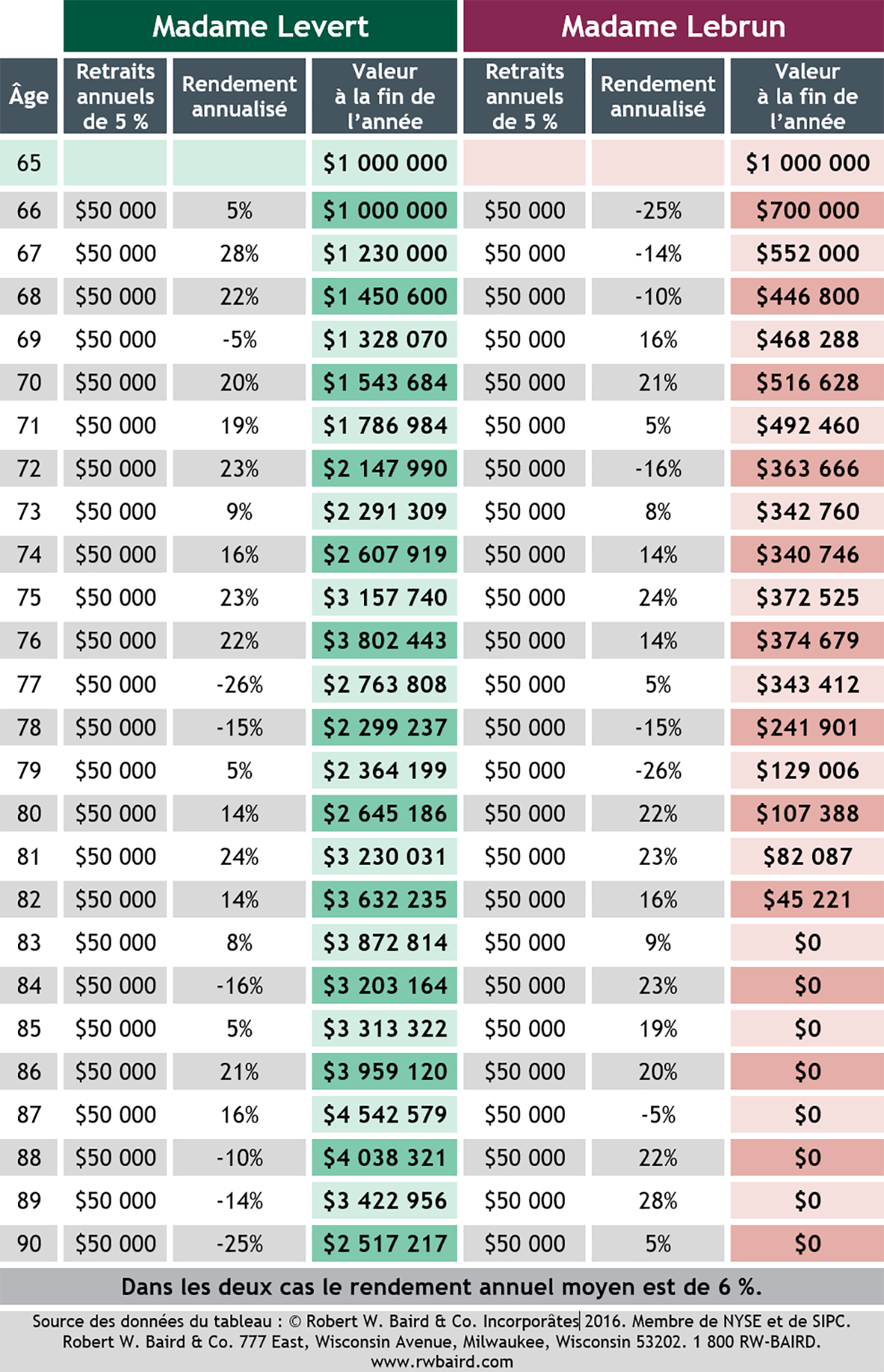

Étudions les deux scénarios ci-dessous. Dans les deux cas, la personne nouvellement à la retraite commence avec un capital de 1 million de dollars. Chacune entend retirer 50 000 dollars par année. La seule différence entre les deux cas est la séquence des rendements qui est inversée. En effet, au début de sa retraite, madame Levert connaît des rendements positifs alors que ceux madame Lebrun sont négatifs.

Le taux de croissance annuel moyen est le même dans les deux scénarios, et s’il n’y avait aucun retrait, les montants finaux seraient les mêmes. Toutefois, comme des retraits sont effectués, l’ordre dans lequel les rendements sont gagnés est important : madame Lebrun se retrouve avec un manque à gagner à l’âge de 83 ans, alors que madame Levert dispose encore de 2,5 millions de dollars à 90 ans. Il y a tout de même un grand écart entre ces deux cas de portefeuille de retraite.

Alors, à titre d’investisseur, comment réduire le risque lié à la séquence des rendements? Atténuer les effets de la volatilité des marchés pourrait être une solution. Une diversification adéquate entre plusieurs classes d'actifs sans corrélation et créant une plus faible volatilité de portefeuille, surtout à l'approche des années de décaissement, peut générer des revenus et minimiser le risque de puiser dans les actifs pendant un marché baissier.

Bien que les chiffres utilisés dans l’exemple ci-dessus soient extrêmes et qu’il soit peu probable qu’ils se concrétisent dans les conditions réelles du marché, ils illustrent bien le concept, à savoir que la séquence des rendements d’un portefeuille de placement à partir desquels des retraits sont effectués peut avoir des répercussions importantes sur la situation générale à la retraite et qu’il est prudent de gérer ce risque.

Notes et références

Source des données du tableau : © Robert W. Baird & Co. Incorporâtes 2016. www.rwbaird.com